När du tar ett bostadslån betalar du inte bara tillbaka pengarna du lånat – du betalar också ränta till långivaren. Men hur är dessa betalningar strukturerade över tid? Det är här amortering av bolån kommer in i bilden. Att förstå det kan hjälpa dig att planera din ekonomi, minska räntekostnaderna och till och med betala av ditt hem snabbare.

Vad är amortering av bolån?

Amortering av bolån är processen att gradvis betala av ett lån genom schemalagda månatliga betalningar. Varje betalning är uppdelad mellan:

- Kapital – den del som minskar ditt lånebelopp.

- Ränta – långivarens avgift för att låna pengar.

I början av låneperioden går en större andel av din betalning till ränta. Med tiden går mer till kapitalbeloppet.

Hur amortering av bolån fungerar

Tänk dig att du tar ett 30-årigt bolån med fast ränta . Även om din månatliga betalning förblir densamma, ändras hur den tillämpas:

- Tidiga år : Merparten av din betalning går till ränta.

- Senare år : Mer av din betalning går till kapitalbeloppet.

Denna gradvisa förskjutning kallas en amorteringsplan , en tabell som visar hur varje betalning fördelas.

Exempel på amortering av bolån

Låt oss säga att du lånar 200 000 dollar till 5 % ränta i 30 år .

- Månadsbetalning: cirka 1 073 dollar .

- I den första betalningen går cirka 833 dollar till ränta och 240 dollar till amortering .

- Vid det 20:e året går majoriteten av varje betalning till kapitalbeloppet.

Detta visar hur tiden påverkar fördelningen av dina betalningar.

Faktorer som påverkar amortering av bolån

Flera faktorer påverkar din amorteringsplan:

Lånetid

- Kortare löptider (15 år) innebär högre betalningar men snabbare återbetalning.

- Längre löptider (30 år) innebär lägre betalningar men högre total ränta.

Ränta

Högre räntor innebär att mer pengar går till ränta, särskilt i början av lånet.

Extra betalningar

Att betala lite extra av kapitalbeloppet varje månad kan förkorta lånetiden och spara tusentals kronor i ränta.

Lånetyp

- Lån med fast ränta har jämna betalningar.

- Bolån med rörlig ränta kan ändra betalningsbeloppen efter justeringar.

Fördelar med att förstå amortering av bolån

- Bättre budgetering – Vet hur mycket av din betalning som bygger upp jämlikhet.

- Räntebesparingar – Planera extra betalningar strategiskt.

- Mål för bostadsägande – Uppskatta när du kommer att äga din fastighet helt.

- Refinansieringsbeslut – Se hur en nystart påverkar den totala räntan.

Exempel på amorteringsschema för bolån (första året)

Här är ett förenklat exempel baserat på ett lån på 200 000 dollar med 5 % ränta över 30 år (månadsbetalning ≈ 1 073 dollar) :

| Betalningsnummer | Total betalning | Betald ränta | Betalt huvudman | Återstående saldo |

|---|---|---|---|---|

| 1 | 1 073 dollar | 833 dollar | 240 dollar | 199 760 dollar |

| 2 | 1 073 dollar | 832 dollar | 241 dollar | 199 519 dollar |

| 3 | 1 073 dollar | 831 dollar | 242 dollar | 199 277 dollar |

| 4 | 1 073 dollar | 830 dollar | 243 dollar | 199 034 dollar |

| 5 | 1 073 dollar | 829 dollar | 244 dollar | 198 790 dollar |

| 6 | 1 073 dollar | 828 dollar | 245 dollar | 198 545 dollar |

| 7 | 1 073 dollar | 826 dollar | 247 dollar | 198 298 dollar |

| 8 | 1 073 dollar | 825 dollar | 248 dollar | 198 050 dollar |

| 9 | 1 073 dollar | 824 dollar | 249 dollar | 197 801 dollar |

| 10 | 1 073 dollar | 823 dollar | 250 dollar | 197 551 dollar |

| 11 | 1 073 dollar | 822 dollar | 251 dollar | 197 300 dollar |

| 12 | 1 073 dollar | 821 dollar | 252 dollar | 197 048 dollar |

Vad detta visar :

- Tidiga betalningar täcker mestadels ränta , medan endast små belopp går till kapitalbeloppet .

- Med tiden minskar mer av din betalning lånesaldot, och mindre går till ränta.

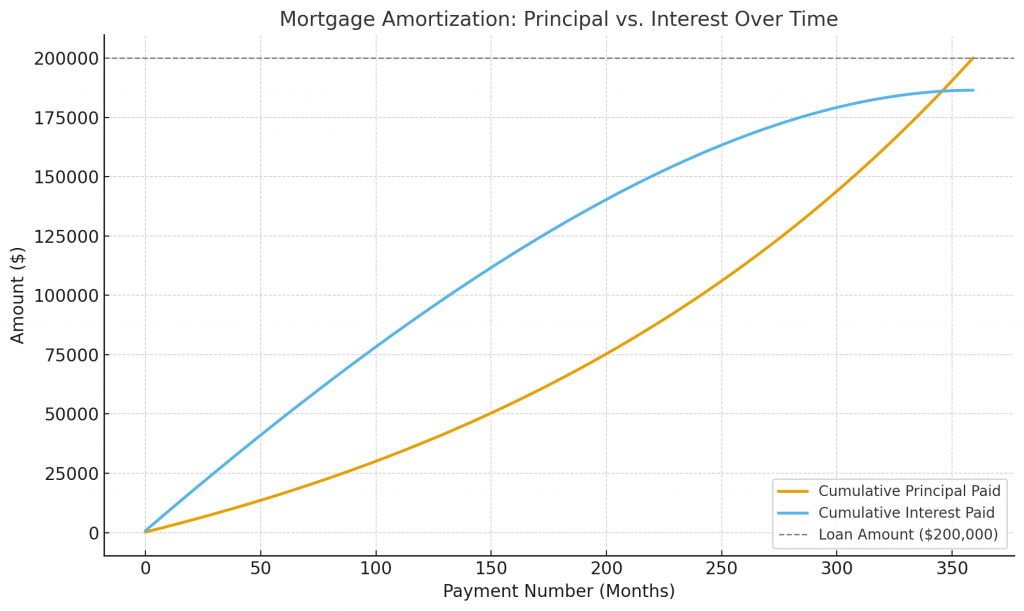

Här är ett diagram som visar hur bolånebetalningarna är fördelade:

- Under de första åren dominerar intresset .

- Med tiden tar rektorn över och hjälper dig att bygga upp eget kapital.

- Den streckade linjen markerar det ursprungliga lånebeloppet (200 000 dollar).

Tips för att hantera din amortering av bolån

- Gör betalningar varannan vecka istället för månadsvis för att betala av snabbare.

- Använd oväntade intäkter (bonusar, skatteåterbäringar) mot kapitalbeloppet.

- Refinansiera till en kortare löptid om du har råd med högre betalningar.

- Följ upp din amorteringsplan regelbundet för att hålla dig uppdaterad om framstegen.

Vanliga frågor om amortering av bolån

Vad är amortering av bolån, enkelt uttryckt?

Det är processen att betala av ditt lån över tid genom regelbundna betalningar av amortering och ränta.

Använder alla bolån amortering?

De flesta gör det, men vissa speciallån (som räntebefriade bolån) fungerar annorlunda.

Varför betalar jag mer ränta i början av mitt bolån?

Eftersom ränta beräknas på det återstående lånesaldot, vilket är högst i början.

Kan jag påskynda amorteringen av mitt bolån?

Ja, genom att göra extra betalningar till kapitalbeloppet.

Vad är en amorteringsplan?

En tabell som visar hur varje betalning är fördelad mellan amortering och ränta.

Hur påverkar lånelängden amorteringen?

Kortare lån bygger upp eget kapital snabbare och minskar den totala räntan.

Vad händer om jag refinansierar mitt bolån?

Din amorteringsplan nollställs med det nya lånet.

Är betalning varannan vecka bättre än månadsvis?

Ja, eftersom du gör en extra betalning per år, vilket förkortar lånetiden.

Påverkar rörliga bolån amorteringen?

Ja, eftersom dina betalningsbelopp kan ändras när räntorna justeras.

Hur hjälper det att betala extra på kapitalbeloppet?

Det minskar din låneskuld snabbare, vilket sänker framtida räntekostnader.

Vad är negativ amortering?

När betalningarna inte täcker räntan, vilket gör att din låneskuld ökar istället för att minska.

Hur beräknar jag min egen amortering av bolånet?

Du kan använda online-bolånekalkylatorer eller begära en amorteringsplan från din långivare.

Slutliga tankar

Att förstå amortering av bolån ger dig kontroll över ditt bolån. Genom att veta hur betalningar är strukturerade kan du fatta smartare ekonomiska beslut – oavsett om det innebär att refinansiera, betala extra på kapitalbeloppet eller hålla dig till ditt schema. Ju mer du förstår amortering, desto mer effektivt kan du bygga upp eget kapital och uppnå ekonomisk frihet genom att äga ditt hem.

Ahmad Faishal is now a full-time writer and former Analyst of BPD DIY Bank. He’s Risk Management Certified. Specializing in writing about financial literacy, Faishal acknowledges the need for a world filled with education and understanding of various financial areas including topics related to managing personal finance, money and investing and considers investoguru as the best place for his knowledge and experience to come together.